【业务描述】

【业务流程】

纳税人:模块进入-表单填写-提交保存-联系主管税务机关审核-缴纳税款-拿取发票

税务端:管理平台—受理/不受理—同意导入核心征管/不同意退回—反馈

【申请步骤】

一、选择办理事项

(一)登录路径:【我要办税】-【发票业务】-【普通发票代开】

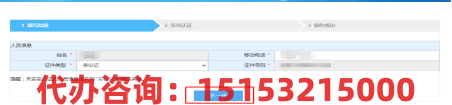

(二)完成实名认证信息

打开支付宝或微信APP扫一扫进行实名认证

二、进入【普通发票代开】模块

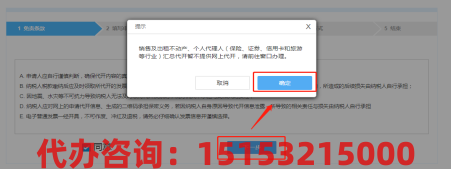

步骤一:仔细阅读免责声明,勾选“同意”后点击“下一步”按钮,系统提示:“销售及出租不动产、个人代理人(保险、证券、信用卡和旅游等行业)汇总代开暂不提供网上代开,请前往窗口办理。”点击“确定”按钮。

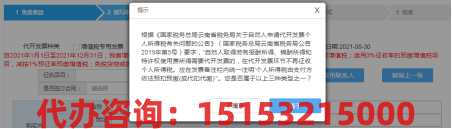

步骤二:进入普通发票代开申请模块,系统作出提示

由纳税人自行判断是否属于劳务报酬所得、稿酬所得、特许权使用费所得,(可参考以下范围)如果属于,点击“属于”按钮,系统将不征收个人所得税并自动备注“个人所得税由支付方依法预扣预缴(或代扣代缴)”如果不属于,点击“不属于”按钮,系统依法征收个人所得税。(以下,以“不属于”为例)

1.劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

2.稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

3.特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得;提供著作权的使用权取得的所得,不包括稿酬所得。

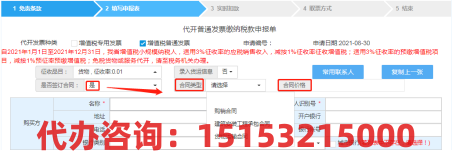

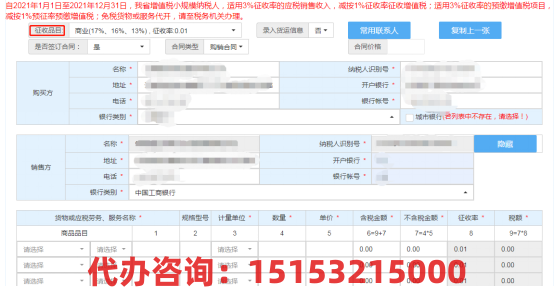

步骤三:点击“不属于”按钮,选择征收品目和征收率

如果选择征收率3%,系统提示需要勾选不享受3减1政策的原因

注:选择3%和1%操作的***区别如上,以下操作流程以选择1%征收率为例。

步骤四:根据实际业务,选择是否签订合同

选择“是”,还需选择签订合同类型,填写合同价格,系统按照选择的合同类型和填写的合同价格据实征收印花税。

选择“否”系统默认不征收印花税

注:本流程以签订合同为例

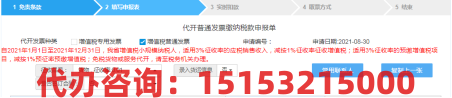

步骤五:填写相关代开信息

1.货物或应税劳务、服务名称分为三栏,***栏为商品大类,如交通运输服务;第二栏为商品小类,如陆路货物运输服务;第三栏为纳税人代开的货物或应税劳务、服务名称,如运输费。请自然人核对信息后再点击“提交”按钮。

2.带*栏次为必填项(计量单位、数量、单价可以按照实际业务填写),其中销售方相关信息已经由系统自动获取,购货方若为本省企业,填写纳税人识别号后则系统自动带出纳税人名称、地址等基本信息。

3.涉及违反国家法律法规的货物、劳务、服务不予保存和通过(例如枪支、弹药、毒品、爆炸物等)。

4.如您开具的发票为以下服务内容,需按要求填写备注栏。

(1)建筑服务,备注:建筑服务发生地县(市、区)名称及项目名称。

(2)货运服务,备注:起运地、到达地、车种车号以及运输货物信息等内容。

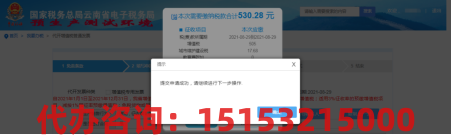

步骤六:点击“提交”按钮,系统提示申请已提交成功,联系主管税务机关审核发票代开信息。

三、缴纳税款

(一)点击【办税进度及结果查询】,查询出已审核的代开信息,办理环节显示“已导入”,点击“查看”按钮。

(二)选择纸质发票,点击“下一步”按钮

(三)选择支付方式

1.第三方支付

使用支付宝或微信扫码缴税

2.TIPS扣款

签订了三方协议的自然人可点击TIPS进行税款缴纳

3.大厅缴款

(四)选择取票方式

1.大厅取票,填写相关信息

2.邮寄取票(前提为税款已缴纳)填写相关信息。

提交信息后,系统提示设置成功,纳税人选择大厅取票的可前往税务机关缴纳税款并拿取发票,或已缴款的,可直接前往税务机关领取发票;纳税人选择邮寄发票的,设置成功后税务机关将按照纳税人提供的邮寄信息,将发票邮寄至纳税人所在地。

注:若选择大厅缴款取票方式只能选取“税务大厅取票”

(五)结束

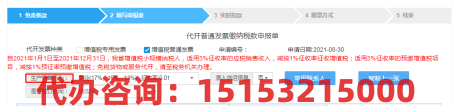

纳税人可点击【打印申请表】,直接打印代开增值税发票缴纳税款申报单,也可以保存二维码。

四、查询办税进度

纳税人可通过【我要查询】—【办税进度】查询已提交办税事项受理进度。

(一)办税状态为【待受理】:

指税务机关还未受理该项申请,纳税人可进行【查看】、【作废】等操作,【查看】可显示申请表单的详细信息,【作废】则可撤销申请;

(二)办理状态为【已退回】:

纳税人可查看税务机关不予受理原因,并根据情况是否重新发起申请。

(三)办税状态为【已受理】:

税务机关已受理并通过,该事项已完成。

云南省电子税务局小规模普通发票代开

操作流程

☆代开增值税普通发票

【业务描述】

【业务流程】

纳税人:模块进入—表单填写—附件上传—提交保存—信息反馈

税务端:管理平台—受理/不受理—同意导入核心征管/不同意退回—反馈

【申请步骤】

1.选择办理事项

登录路径:【我要办税】—【发票使用】—【发票代开】—【代开增值税普通发票】

2.填写表单

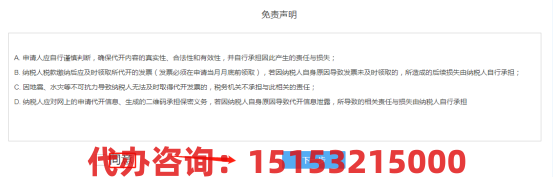

(1)免责条款

A.申请人应自行谨慎判断,确保代开内容的真实性、合法性和有效性,并自行承担因此产生的责任与损失;

B. 纳税人税款缴纳后应及时领取所代开的发票(发票必须在申请当月月底前领取),若因纳税人自身原因导致发票未及时领取的,所造成的后续损失由纳税人自行承担;

C. 因地震、水灾等不可抗力导致纳税人无法及时取得代开发票的,税务机关不承担与此相关的责任;

D. 纳税人应对网上的申请代开信息、生成的二维码承担保密义务,若应纳税人自身原因导致代开信息泄露,所导致的相关责任与损失由纳税人自行承担。

纳税人在阅读免责条款后,选择“同意”使代开流程继续。

(2)填写代开增值税发票缴纳税款申报单

A. 带*栏次为必填项,其中销售方相关信息已经由系统自动获取,购货方若为本省企业,填写纳税人识别号后则系统自动带出纳税人名称、地址等基本信息。注意代开增值税专用发票,购货方须是增值税一般纳税人;

B.填开的货物、劳务、服务名称与销售方经营范围不符的弹出补正提示;

C.涉及违反国家法律法规的货物、劳务、服务不予保存和通过(例如枪支、弹药、毒品、爆炸物等)。

D.货物或应税劳务、服务名称分为三栏,***栏为商品品目大类,如交通运输服务;第二栏为商品品目小类,如陆路货物运输服务;商品品目按照纳税人代开的征收品目进行选择,列表中“货物或应税劳务、服务名称”.第三栏为纳税人代开的货物或应税劳务、服务名称,如运输费。请自然人核对信息后再点击“提交”按钮。

步骤1:征收品目选择已在核心征管核定的征收品目

步骤2:根据实际业务,选择签订合同

步骤3:填写相关代开信息,点击“提交”按钮。

步骤4:点击“提交”按钮,系统提示申请已提交成功

(3)实时扣款

缴纳税款方式:TIPS扣款、第三方支付(支付宝支付、微信支付)、大厅缴款。

前置条件:已联系主管税务机关审核完成发票代开信息。

步骤1:税务机关审核后,点击【办税进度及结果查询】,查询出已审核的代开信息,办理环节为“已导入”,点击“查看”按钮。

步骤2:选择纸质发票,点击“下一步”按钮

步骤3:选择支付方式

(1)第三方支付(仅限个体工商户使用)

使用支付宝或微信扫码缴税

(2)TIPS扣款

签订了三方协议的纳税人可点击TIPS进行税款缴纳

(3)大厅缴款

(4)取票方式

A. 选择办税厅自取发票,填写相关信息

B. 选择邮寄发票:(前提为税款已缴纳)填写相关信息。

系统自动弹出邮寄信息(包括收件地址、收件人、联系电话、邮编),其中收件人必须为核心征管系统登记的法人、财务负责人或办税人员之一,收件地址必须为核心征管系统登记的注册地址或经营地址之一。

v 注若选择大厅缴款取票方式只能选取“税务大厅取票”

(5)结束

纳税人可点击【打印申请表】,直接打印代开增值税发票缴纳税款申报单,也可以保存二维码。

3.查询办税进度

纳税人可通过【我要查询】—【办税进度】查询已提交办税事项受理进度。

(1)办税状态为【待受理】:

指税务机关还未受理该项申请,纳税人可进行【查看】、【作废】等操作,【查看】可显示申请表单的详细信息,【作废】则可撤销申请;

(2)办理状态为【已退回】:

纳税人可查看税务机关不予受理原因,并根据情况是否重新发起申请。

(3)办税状态为【已办结】:

税务机关已受理并通过,该事项已完成。